Prevención del fraude: exenciones SCA para optimizar la experiencia del cliente

El fraude en el comercio electrónico es hoy en día una amenaza creciente para las empresas de todos los sectores, a pesar de la continua evolución de las soluciones de prevención. Y el sector de los pagos no está a salvo de esta tendencia, tal y como confirma una encuesta realizada en 2022 por Ravelin entre minoristas del sector.¹

De hecho, los comerciantes involucrados señalan un aumento significativo de los ataques fraudulentos en el comercio electrónico, con picos del 71% y 70% en Canadá y Australia. Pero las amenazas crecen también entre los países europeos, Reino Unido y Alemania en la cabeza (según más del 60% de los encuestados), seguidos por España, Francia e Italia (alrededor del 50%).

Los datos hablan claro: la adopción de estrategias de prevención del fraude es la clave tanto para garantizar la seguridad de las compras online, como para reducir costes y mejorar la experiencia de los clientes.

Áreas de inversión en prevención del fraude en el comercio electrónico

El aumento de los ataques fraudulentos ha provocado una expansión constante del mercado de detección y prevención del fraude en el comercio electrónico, cuyo tamaño a nivel mundial ha alcanzado los 48.410 millones de dólares en 2023 y se espera que supere los 100.000 millones para 2027. ²

Tratándose de un mercado muy extenso y variado, es interesante analizar cuáles son las áreas que las empresas consideran más relevantes en cuanto a prevención del fraude en los Ecommerce, y una encuesta de CyberSource³ nos permite identificar los principales ámbitos de inversión:

- Mejora del análisis del fraude

- Precisión de la detección automatizada del fraude

- Mejora del rendimiento de las disputas por devoluciones de cargo

- Simplificación de las actividades de revisión manual y del flujo de trabajo

Además, la investigación identifica otras áreas de especial interés: la optimización de la gestión de datos (33%), la mejora de la gestión del fraude omnicanal (30%) y una mayor atención a las transacciones transfronterizas (26%), en aumento en todos los sectores.

El tema de las áreas de inversión está estrictamente relacionado con la forma en que los comerciantes asignan sus presupuestos a este tipo de actividades. Según la mencionada encuesta de Ravelin, más de tres cuartas partes de los involucrados afirmaron que les gustaría aumentar este presupuesto y, enfocándonos en nuestro país, el 56% de los comerciantes españoles ha decidido aumentar su presupuesto de prevención del fraude, mientras un 16% desea invertir en un aumento de casi el 20% de este presupuesto. ¹

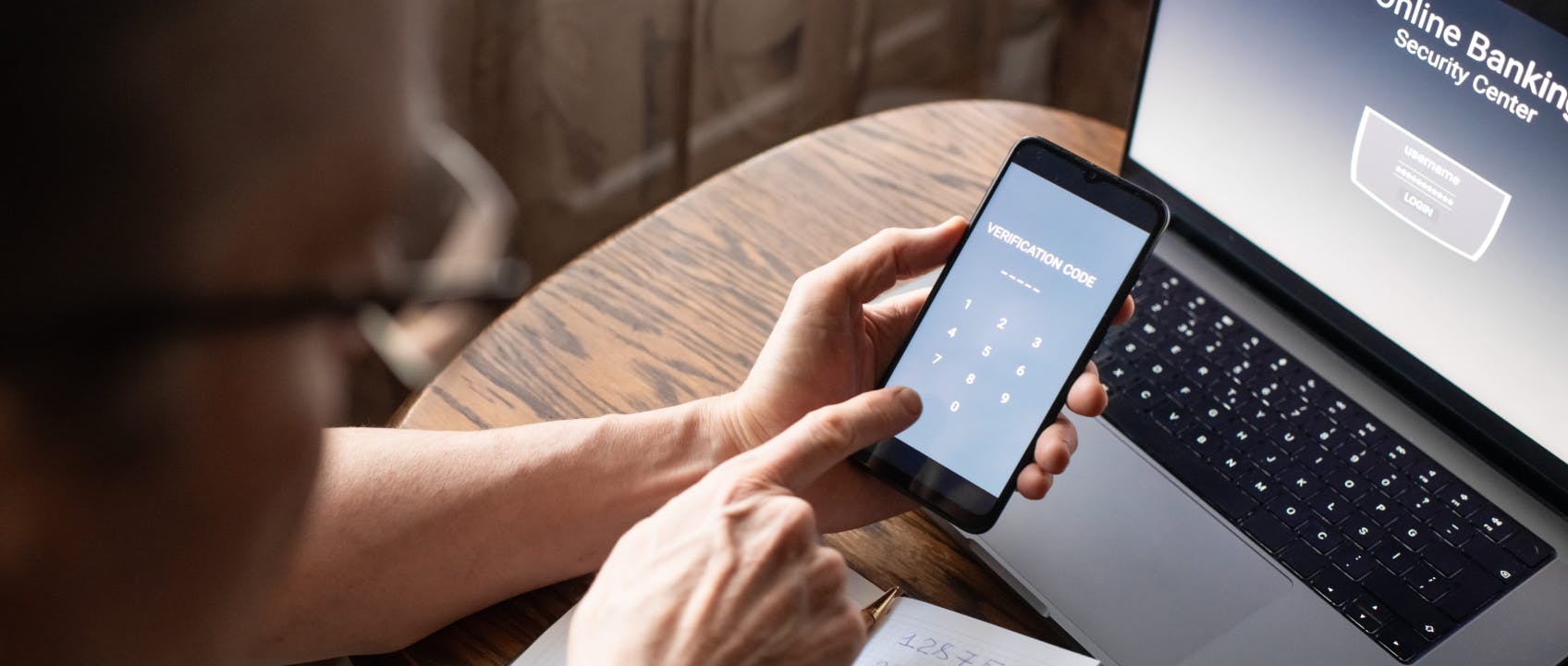

Exenciones SCA: qué son y cómo gestionarlas

En la lucha en favor de la seguridad de los pagos online, a los esfuerzos de los comerciantes se ha sumado el respaldo de la segunda Directiva de Servicios de Pago europea (PSD2). Sin embargo, las medidas previstas en este reglamento pueden afectar las conversiones de los carritos de compra en los Ecommerce: su implementación, de hecho, prevé la introducción de la Autenticación Reforzada de Clientes (SCA) a través de la aplicación de protocolos de seguridad 3DS2, lo que añade un paso adicional en la fase de pago y provoca potenciales caídas en la tasa de conversión.

Si bien es cierto que la PSD2 pretende contribuir al desarrollo de un ecosistema financiero más abierto y colaborativo al reducir el fraude y aumentar la confianza de los consumidores en las compras en línea, no es menos cierto que la SCA ha afectado a la experiencia de compra.

Para solucionar este problema y mantener unos niveles de seguridad y unos índices de conversión elevados, la UE ha previsto casos en los que pueden aplicarse exenciones a la SCA:

- Transacciones de bajo valor (Low-value Transactions). Las operaciones inferiores a 30 euros están exentas de SCA siempre y cuando su suma no supere los 100 euros, hasta un máximo de cinco operaciones consecutivas exentas desde la última autenticación de dos factores.

- Operaciones de bajo riesgo entre 100 euros y 500 euros (Low Risk Based Analysis o RBA). La exención puede aplicarse si el emisor de la tarjeta que realiza el pago o el adquirente que gestiona la transacción tiene un índice de fraude igual o inferior a determinados índices de referencia establecidos por la normativa (1, 6 o 13bps según el umbral de exención).

- Pagos recurrentes. En el caso de las suscripciones o pagos recurrentes con un valor y un beneficiario fijos, la SCA solo será necesaria para la primera transacción. Si, en algún momento, el coste de la suscripción o de la transacción periódica cambiara, se habría que remitir nuevamente el primer pago a los protocolos 3D Secure.

- Whitelisting o Listas blancas. Los clientes pueden decidir, según la forma en que el emisor lo posibilite, añadir una empresa a su lista de “Beneficiarios de confianza”. Si los clientes pueden beneficiar esta funcionalidad, la SCA será necesaria para la creación o modificación de la lista de beneficiarios de confianza o en el primer pago a la empresa añadida a la lista. Para los pagos sucesivos no se volverá a exigir la autenticación SCA, salvo si el emisor lo considere oportuno.

Aunque las exenciones de la SCA ofrecen la posibilidad de reducir el impacto de la autenticación de dos factores en las tiendas online, también hay que tener en cuenta que es la gestión optimizada de estas transacciones la que puede marcar la diferencia en términos de experiencia del cliente y tasas de conversión.

Optimizar la gestión de las exenciones

Hoy en día existen herramientas diseñada precisamente para sacar el máximo partido de las exenciones a SCA previstas por la PSD2 y mejorar así aún más la tasa de autorización de los pagos. Lo que puede contribuir lograr este objetivo es la gestión adecuada del análisis de riesgos de las transacciones, también conocido como Transaction Rick Analysis (TRA).

El análisis de riesgos se realiza por el ACS (Access Control Server), es decir, un componente de seguridad del emisor que analiza las solicitudes de pago y se encarga de:

- Detectar los riesgos de las transacciones

- Gestionar los servicios de autenticación (por ejemplo, biométrica, OTP, etc.)

- Gestionar las exenciones

El proceso de SCA analiza – entre otros – los datos de la transacción, el dispositivo utilizado por el adquirente y el historial de transacciones para realizar análisis complejos y determinar si una transacción presenta un alto riesgo de fraude. El objetivo es equilibrar la seguridad de las transacciones con la experiencia del usuario, permitiendo transacciones legítimas a la vez que se bloquean actividades sospechosas o no autorizadas.

Para aprovechar las oportunidades ofrecidas por PSD2 y SCA, Fabrick ha desarrollado Advice, una solución que realiza análisis en tiempo real de las transacciones, maximizando el número de exenciones y, al mismo tiempo, garantizando altos estándares de seguridad. Básicamente, Advice analiza los pagos susceptibles de exención (hasta un importe de 500 euros) en la fase previa a la autorización y asigna una calificación a cada uno de ellos:

- Fraude: el pago es imputable al fraude

- Protocolos 3DS2 sugeridos: por razones de seguridad, debe aplicarse SCA

- Exención: la transacción puede gestionarse con exención

La adopción de Advice se traduce en un aumento de las conversiones y puede combinarse con la solución de prevención del fraude de extremo a extremo Guaranteed payments, basada en algoritmos de inteligencia artificial, para que cualquier fraude no identificado sea reembolsado íntegramente.

En resumen, el proceso de análisis previo y posterior a la autorización integrado en la solución de orquestación de pagos de Fabrick es estratégico en términos de seguridad y para garantizar la mejor experiencia posible al cliente.

Fuentes

Global Fraud Trends Fraud & Payments Survey 2023 | Ravelin, marzo de 2023.

Ecommerce Fraud Detection & Prevention Market Research Report - Global Forecast to 2027 | ReportLinker, octubre de 2023.

Global Fraud and Payments Report | Cybersource, marzo de 2023.

Últimas novedades en nuestros Recursos

Orquestación de pagos para plataformas de préstamo optimizadas: una guía completa

Optimización de pagos en la hostelería: adaptarse a un mercado globalizado